Is jouw debiteurenteam overbelast? De kans is groot dat het team in de klem zit door tijdrovende en vervelende handmatige processen.

Om in te spelen op de behoeftes van klanten hebben veel bedrijven in alle sectoren zich geleidelijk aangepast aan de uiteenlopende verzoeken om een enorm aantal betaalmanieren. Denk aan papieren cheques, ACH, creditcardbetalingen via e-mail, virtuele creditcards, en (mogelijk de meest arbeidsintensieve manier) crediteurenportalen van de klant, met elk aparte specifieke vereisten en protocollen.

En het digitale B2B-betalingsverkeer staat nooit stil: er wordt enorme groei verwacht die tot minstens 2030 doorloopt. Dat betekent dat je debiteurenpersoneel en -systemen een hogere last kunnen verwachten. Daarom is het geen wonder dat financiële leiders speuren naar het beste B2B-betaalplatform.

Het debiteurenteam moet alles tegelijk kunnen doen. Daar komt veel werk bij kijken. Als het team nog steeds traditionele of handmatige processen gebruikt, dan stapelt zich dat op in het aantal knelpunten, de stress onder werknemers, het risico op fouten, en de kosten.

Als het team klem zit in verouderde processen voor accounts receivable, wat zijn dan de kosten en risico's?

Zie je de valkuil voor debiteurenmanagers en hun teams? Mogelijk ben je al jarenlang stapsgewijs meegegroeid met de stijgende betalingseisen van klanten. Maar het kan moeilijk zijn om te zien wat het precieze effect is op de omzet, of het nu gaat om kleine of grote ondernemingen. Hier heb je een stuk of tien soorten kosten en risico's met mogelijke impact op je bedrijfsresultaten:

- Vertragingen en arbeidskosten bij de verwerking en afstemming van papieren cheques

- Onhandige fysieke kluizen

- Kosten en vertragingen omdat e-mails één voor één geopend moeten worden

- Burn-out van werknemers door het repetitieve karakter van handmatige taken

- Klachten en reputatieschade vanwege slechte klantenservice

- Het vereiste maatwerk voor facturatie via meerdere crediteurenportalen

- PCI-problemen bij het aanvaarden van creditcardbetalingen

- De kosten van interchange fees

- Meerdere logins en wachtwoorden moeten gebruiken en beheren

- Menselijke fouten die veroorzaakt worden door al deze factoren

- De kwetsbaarheid van data

- Het trage tempo van het ontvangen van betalingen, ongeacht het betalingsformaat

Het punt is: als dit proces zonder gestroomlijnd B2B-betaalplatform al prijzig is, wordt het alleen maar duurder naarmate het klantenbestand groeit. Daarom hebt je het beste B2B-betaalplatform nodig, dat kostenbesparende oplossingen biedt.

Hoeveel zou je kunnen besparen?

We berekenen het verwachte rendement van de investering op basis van inzichten van meerdere huidige klanten. Voor gebruikers van betalingsnetwerken die momenteel 750 facturen uploaden naar crediteurenportalen en 650 virtuele kaartbetalingen en 450 ACH-betalingen per maand verwerken, kunnen we een rendement van meer dan 300% neerzetten.

Zo evalueer je de debiteurenbehoeftes van je bedrijf

Het is belangrijk dat je weet welke impact de huidige crediteurenprocessen op je bedrijf hebben. Om te zien hoe het er momenteel voor staat, is het uitvoeren van een formele of informele audit van deze processen het beste beginpunt. En de kers op de taart? Door er mensen uit accounts receivable, financiën, sales en leiderschap bij te betrekken, kan zo'n samenwerking het begrip tussen overkoepelende teams vergroten.

Een audit kan ook de basis leggen voor de implementatie van een modern digitaal betaalplatform waar alle stakeholders blij mee zijn omdat het verschil meetbaar (en vaak meteen merkbaar) is voor werknemers, klanten en de bedrijfsresultaten.

Wat komt er kijken bij een audit?

- Vraag je accounts receivable team naar hun pijnpunten

- Vraag feedback aan klanten, via het verkoopteam of door ze rechtstreeks te benaderen

- Bereken hoeveel uur het accounts receivable team besteedt aan handmatige taken

-

Meet welk aandeel van je klanten betaalt met:

- Cheque

- ACH

- Creditcardgegevens in e-mails

- Crediteurenportalen

- Stel meetbare doelen voor prestatieverbeteringen

Waar je op moet letten bij de keuze van een digitaal betaalplatform

Financiële teams en bedrijven die de voordelen van modernisering begrijpen – en die weten welke kosten en gevaren er verbonden zijn aan verouderde debiteurenbeheersystemen – gaan op zoek naar de beste oplossing voor digitaal betaalverkeer.

Op welke criteria ga je af bij het kiezen van een betaalplatform? Stel dat je bij een grote onderneming werkt. In dat geval ga je op zoek naar een echt wereldwijde, ultramoderne oplossing die de problemen van nu kan oplossen en ook dient als groeimiddel voor je bedrijf door je in staat te stellen het werk van accounts receivable snel en efficiënt op te schalen naar meerdere regio's, portalen, en klanten.

Dit zijn de belangrijkste vragen bij het beoordelen van een betaalplatform:

- Kan je er facturen naar honderden crediteurenportalen mee sturen?

- Is er ondersteuning voor een groot aantal betalingsproviders, waaronder issuers van creditcards?

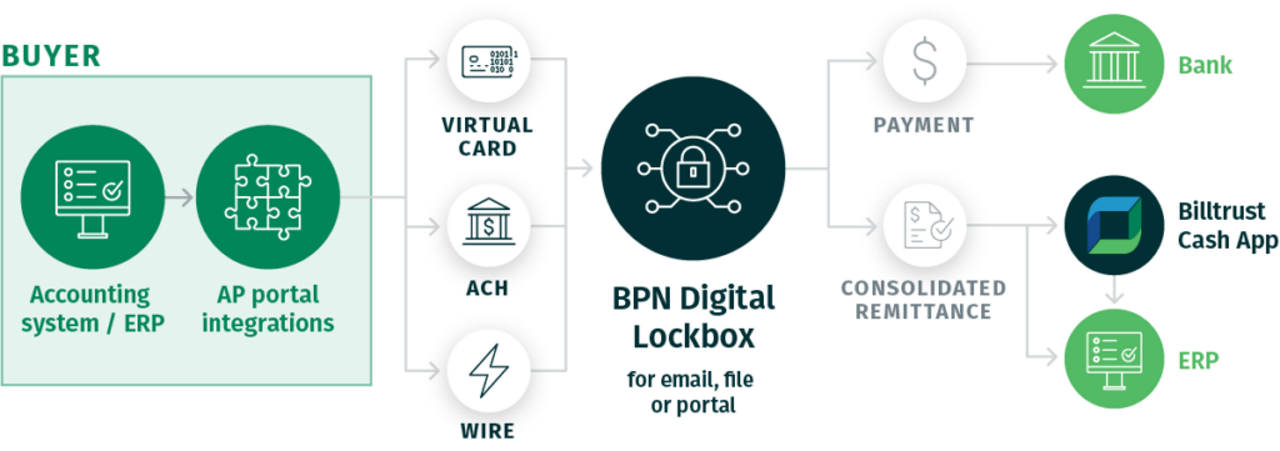

- Zit er een geïntegreerde digital lockbox bij inbegrepen?

- Krijg je bewezen klantenondersteuning die gericht is op het succes van je bedrijf?

- Biedt het platform uitzonderlijke snelheid en gemak van implementatie?

- Verbetert het de PCI-naleving?

- Verlaagt het je DSO?

- Beperk je de disputen ermee tot een minimum?

- Bespaar je aanzienlijk op handmatig werk, zoals cijfers ingeven?

- Kan je opschalen zonder personeel toe te voegen, en het huidige personeel elders inzetten voor belangrijkere taken?

- Krijg je eenvoudig wereldwijd toegang tot B2B-betalingen en bankieren om de groei en het bereik van je bedrijf te ondersteunen?

Bestaat er een oplossing die aan alle verwachtingen voldoet?

Je denkt misschien dat alleen een 'unicorn' betaalnetwerk voor bedrijven, dat wil zeggen eentje die niet echt bestaat, elk item op de lijst zou kunnen aanvinken. Maar dat is niet waar. Vandaag nog kan je aan de slag met het beste B2B-betaalplatform op de markt.

Het Business Payments Network van Billtrust breidt de order-to-cash functionaliteit uit naar alle kopers en derden die interacties met jouw accounts receivable team vereisen. Met BPN van Billtrust realiseer je ongekend veel digitale betalingen door de manier waarop je betaald wordt radicaal te vereenvoudigen en te versnellen. Bovendien krijgt je debiteurenteam zo genoeg ademruimte om zich te richten op belangrijkere taken, zoals het oplossen van betwiste facturen, het versnellen van betalingen, en het verlagen van het DSO-cijfer.

Ontdek waarom debiteurenteams zoals die van jou gebruikmaken van BPN om honderdduizenden B2B-facturen te leveren aan meer dan 200 verschillende crediteurenportalen. Je hoeft geen klant van Billtrust te zijn om optimaal gebruik te maken van BPN, aangezien het in je debiteurenplatform geïntegreerd kan worden. Al met al een ideale oplossing om uit de klem te komen met de kosten en frustraties van verouderde debiteurenprocessen.