Votre équipe chargée des créances est débordée ou stressée ? Il y a de fortes chances qu'elle travaille avec des processus manuels à la fois compliqués et chronophages.

Pour « aller à la rencontre des clients où qu'ils soient », de nombreuses entreprises, tous secteurs confondus, se sont progressivement adaptées aux demandes de leurs clients en termes d'options de modes de paiement : chèques, système de transfert ACH, paiements par carte de crédit à partir d'un e-mail, cartes de crédit virtuelles et (peut-être l'option la plus laborieuse de toutes) utilisation de portails de comptes fournisseurs. Et chacun de ces modes de paiement s'accompagne d'exigences et de protocoles particuliers.

L'univers des paiements électroniques dans le commerce B2B poursuit son envol : ils devraient connaître une croissance exponentielle jusqu'à au moins l'année 2030. Vos employés (et vos systèmes) peuvent donc s'attendre à ce que les paiements électroniques soient de plus en plus demandés par vos clients. Il n'est donc pas étonnant que les directeurs financiers recherchent la meilleure solution en matière de réseau de paiement B2B.

L'équipe de gestion des créances doit tenir compte, simultanément, de tous ces facteurs. Et c'est beaucoup à gérer. Et si cette équipe ne peut compter que sur des processus manuels et traditionnels, alors les blocages, le stress des employés, le risque d'erreurs et les coûts sont élevés.

Processus obsolètes pour la gestion des créances : quels coûts et risques ?

Les responsables de la gestion des créances et leurs équipes doivent surmonter plusieurs obstacles. Peut-être vous adaptez-vous depuis des années aux nouvelles exigences de vos clients en matière de paiement. Mais il peut s'avérer difficile de comprendre dans quelle mesure ces changements impactent le résultat net de votre entreprise, quelle que soit sa taille. Pour y parvenir, nous avons dressé une liste des douze coûts et risques pour votre entreprise :

- Retards et coûts de main-d'œuvre liés au traitement et au rapprochement des chèques

- Inconvénients des coffres-forts « physiques »

- Coûts et retards associés à l'ouverture de chaque e-mail reçu

- Épuisement des employés face aux tâches répétitives et manuelles

- Plaintes au service client et atteinte à la réputation

- Personnalisation requise pour la facturation sur chaque portail de comptes fournisseurs

- Problèmes de conformité aux normes de l'industrie des cartes de paiement (PCI) lorsqu'il s'agit d'accepter des paiements par carte de crédit

- Coût des commissions d'interchange

- Nécessité d'utiliser (et d'enregistrer en toute sécurité) plusieurs identifiants et mots de passe

- Erreur humaine causée par tout ce qui précède

- Vulnérabilité des données

- Lenteur dans la réception des paiements, quel qu'en soit le format

Conclusion : sans réseau de paiement B2B, vous dépensez déjà beaucoup pour aller à la rencontre de vos clients où qu'ils soient. Et avec le temps, ces dépenses ne vont faire qu'augmenter. Pour réduire vos coûts, vous avez donc besoin d'une solution de réseau de paiement B2B.

Combien pourriez-vous économiser ?

Nous avons recueilli des informations auprès de plusieurs de nos clients actuels, puis nous avons utilisé notre calculateur de retour sur investissement afin d'obtenir des prévisions. Il apparaît que les utilisateurs d'un réseau de paiement qui importent 750 factures sur des portails de comptes fournisseurs et traitent 650 paiements par carte virtuelle et 450 paiements ACH par mois peuvent s'attendre à un retour sur investissement de plus de 300 %.

Comment évaluer les besoins de votre équipe chargée des créances ?

Il est essentiel de comprendre comment vos processus actuels de gestion des comptes fournisseurs affectent votre entreprise. Pour déterminer où vous en êtes, commencez par en effectuer un audit formel ou informel. La stratégie la plus efficace consiste à inclure dans votre audit tous vos employés des services des créances, finances et ventes, ainsi que votre équipe de direction. Une telle collaboration peut renforcer la compréhension entre les différentes équipes.

Un audit peut également poser les bases de la mise en œuvre d'une solution moderne de réseau de paiement électroniques qui serait adoptée par toutes les parties prenantes. En effet, l'audit permettrait de constater qu'une telle solution est bénéfique aux employés, aux clients et aux résultats nets de l'entreprise, de manière mesurable et généralement immédiate.

En quoi devrait consister un tel audit ?

- Demandez à votre équipe chargée des créances quelles difficultés elle rencontre.

- Obtenez l'avis de vos clients, soit par l'intermédiaire de votre équipe commerciale, soit en posant directement la question à vos clients.

- Calculez le nombre d'heures que votre équipe chargée des comptes clients consacre aux tâches manuelles.

-

Déterminez combien de clients vous règlent par :

- chèque ;

- ACH ;

- carte de crédit dont les informations sont envoyées par e-mail ;

- portail de comptes fournisseurs.

- Fixez des objectifs mesurables pour améliorer les performances.

Quels sont les éléments indispensables d'un réseau de paiement électronique ?

Les équipes financières et les entreprises qui prennent conscience des atouts de la modernisation – et qui reconnaissent les coûts et les risques liés aux systèmes obsolètes de gestion des créances – se tournent vers les réseaux de paiement électroniques.

Quels critères pour évaluer une solution de réseau de paiement ? Supposons que vous travailliez dans une grande entreprise. Vous êtes alors en quête d'une solution complète et de pointe, capable de résoudre les problèmes d'aujourd'hui et de stimuler la croissance de votre entreprise, en vous permettant d'adapter rapidement et efficacement vos initiatives en matière de créances à travers plusieurs régions, portails et clients.

Voici les questions clés que vous devez vous poser au moment d'évaluer une solution de réseau de paiement :

- Cette solution vous permet-elle d'envoyer des factures sur des centaines de portails de comptes fournisseurs ?

- L'entreprise qui a créé la solution travaille-t-elle en partenariat avec des fournisseurs de paiement, y compris des émetteurs de cartes ?

- La solution propose-t-elle un coffre-fort numérique intégré ?

- Disposerez-vous d'un service client éprouvé, axé sur la réussite de votre entreprise ?

- La mise en œuvre de la solution est-elle à la fois rapide et simple ?

- Améliore-t-elle la conformité à la norme PCI ?

- Vous permettra-t-elle de réduire votre DSO ?

- La solution vous permet-elle de minimiser les litiges ?

- Permet-elle de réduire considérablement les tâches manuelles, les saisies au clavier, etc. ?

- La solution vous permettra-t-elle d'évoluer, sans pour autant augmenter vos effectifs, et de redéployer du personnel vers des tâches plus stratégiques ?

- Vous permet-elle d'accéder facilement à l'univers mondial des paiements B2B et des services bancaires pour soutenir la croissance et la portée de votre entreprise ?

Existe-t-il une solution qui coche toutes les cases ?

On pourrait penser que seul un réseau de paiement B2B tiré d'un conte de fées pourrait cocher toutes les cases de cette liste. Mais c'est faux. Un tel réseau existe bel et bien. C'est d'ailleurs la meilleure solution sur le marché aujourd'hui.

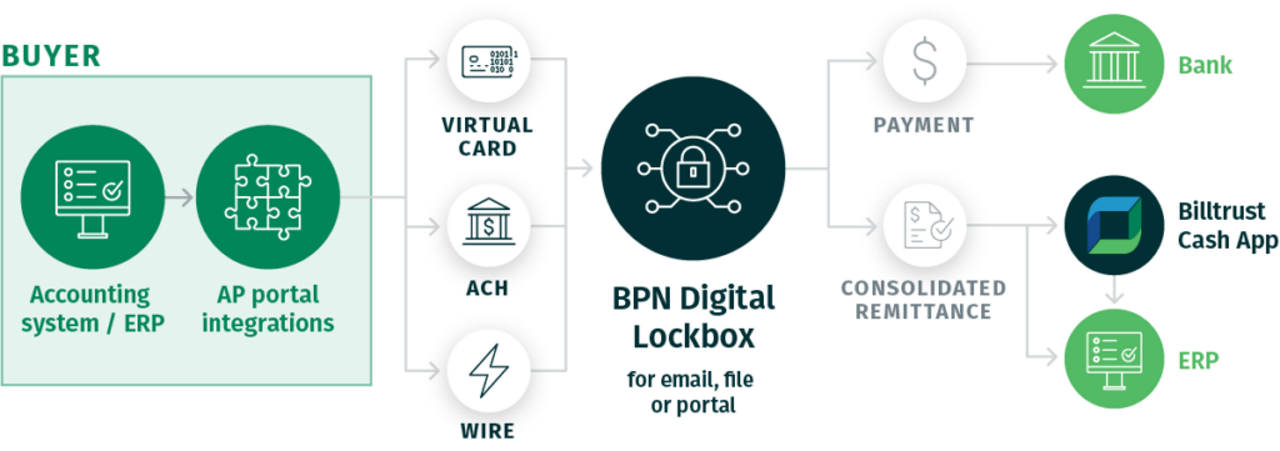

Le réseau de Billtrust, Business Payments Network (BPN), étend le processus order-to-cash à tous les acheteurs et tiers qui doivent interagir avec l'équipe de gestion des créances. Vos paiements numériques passent à la vitesse supérieure, à travers une simplification et une accélération sans précédent de vos encaissements. Votre équipe de comptabilité clients peut alors se consacrer à des tâches plus productives, comme la résolution des factures contestées, l'accélération des paiements et la réduction du DSO.

Découvrez pourquoi des équipes chargées des créances comme la vôtre se sont tournées vers BPN pour livrer des centaines de milliers de factures B2B sur plus de 200 portails de comptes fournisseurs différents. Pour tirer parti de la solution BPN, nul besoin d'être un client Billtrust : elle s'intègre à n'importe quelle plateforme de gestion des créances. Avec la solution BPN de Billtrust, dites adieu aux coûts et aux inconvénients des processus de comptabilité clients obsolètes.