Door Mitchell Rose, Billtrust Senior Vice President Sales, afdeling Corporate

De moderne wereld maakt op grote schaal gebruik van automatisch debiteurenbeheer en het is een understatement als je zegt dat het proces van digitale betalingen en facturatie aan het veranderen is. Met contactloze cash-apps kunnen klanten een QR-code in een fysieke winkel scannen en hun fiduciaire valuta automatisch omzetten in cryptovaluta. Voorspellende analyses, digitale betalingen en facturatie, contactloze cash-apps en proactieve accountdekking zijn ook in opmars en zorgen ervoor dat winkelpatronen van consumenten geanalyseerd kunnen worden door te kijken naar hun bestedingsgedrag in de loop van de tijd.

De wereld transformeert door het steeds veranderende landschap van debiteurenvoordelen en -processen. Zijn de debiteurenbeheerprocessen van je bedrijf up-to-date zodat ze mee kunnen met de veranderende tijden? Lees verder om erachter te komen welke stappen moeten worden ondernomen om het zakelijke debiteurenproces te moderniseren. Bekijk waar je staat op het debiteurenvlak en wat het voor je zou kunnen betekenen als je meegaat met de nieuwste debiteurenbeheertrends.

Zijn je accounts receivable processen up-to-date?

'Ouderwets' is geen woord dat we graag gebruiken om ons debiteurenbeheer te omschrijven, vooral in het huidige klimaat waarin tragere postdiensten en werken op afstand in het kielzog van de pandemie een luide oproep werden om te automatiseren en een digitale relatie met je klanten op te bouwen.

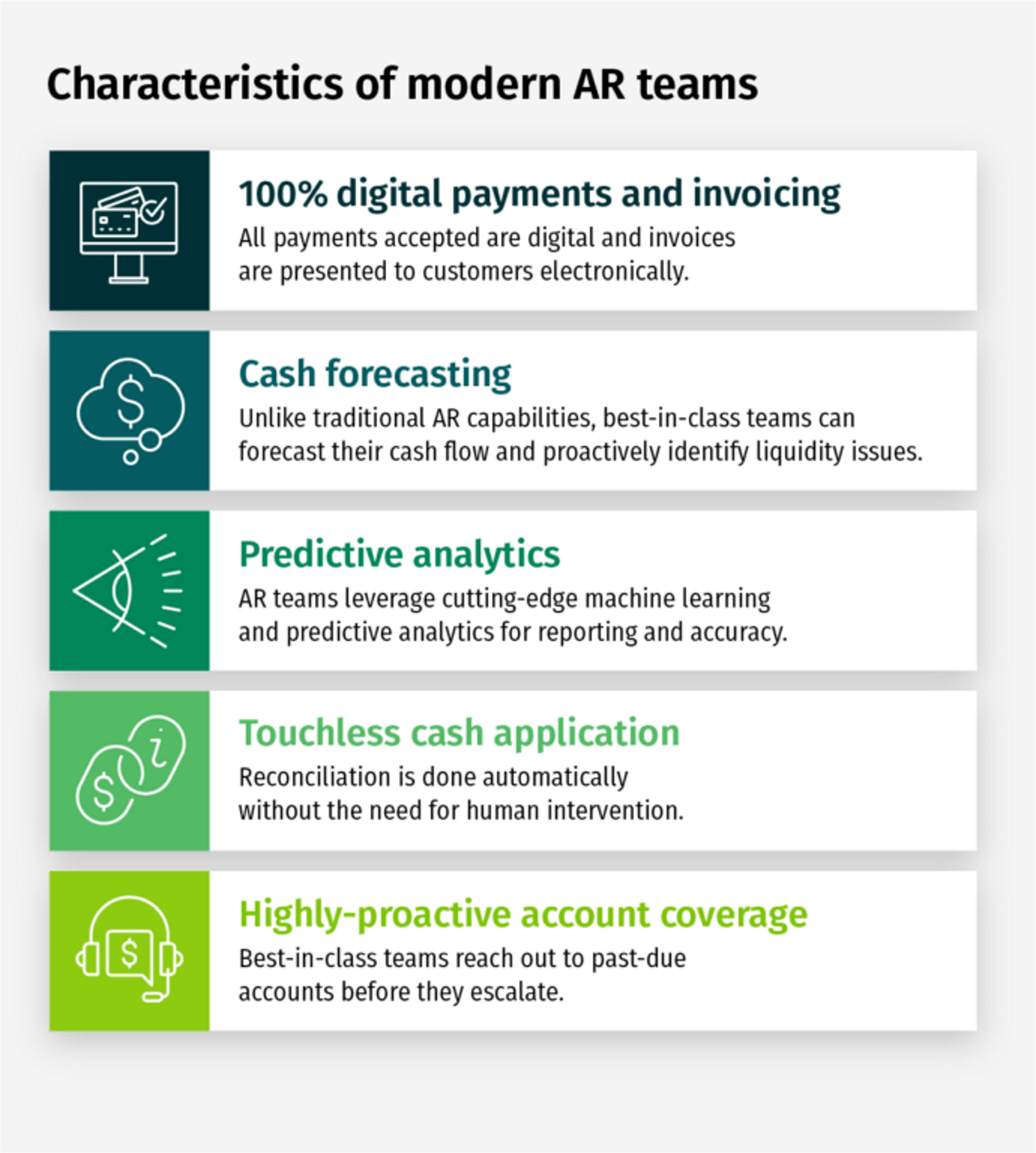

Wat ooit werd gezien als een ultramodern debiteurenbeheerproces werkt vandaag eenvoudigweg niet meer en debiteurenteams hebben nog een lange weg te gaan om hun manier van werken 'modern' te mogen noemen. Dat zijn slechts enkele van de bevindingen uit een onderzoek dat in 2021 in opdracht van Billtrust werd uitgevoerd. In dit onderzoek deelden meer dan 350 senior managers op het gebied van accountancy en financiën hun visie op een goed presterende, moderne debiteurenbeheerorganisatie. Volgens het onderzoek bleken de modernste debiteurenteams de volgende unieke kenmerken te hebben:

- 100% digitale betalingen en facturatie. Alle geaccepteerde betalingen zijn digitaal en facturen worden elektronisch aan klanten gepresenteerd.

- Cash forecasting. In tegenstelling tot traditionele mogelijkheden voor debiteurenbeheer kunnen de beste teams hun cashflow voorspellen en proactief liquiditeitsproblemen identificeren.

- Voorspellende analytics. Debiteurenteams maken gebruik van geavanceerde machine learning en voorspellende statistieken voor rapportage en nauwkeurigheid.

- Contactloze cashallocatie. Het afstemmen van de rekeningen gebeurt automatisch zonder menselijke tussenkomst.

- Zeer proactieve accountdekking. Succesvolle teams nemen contact op met achterstallige accounts voor er sprake is van problemen.

Uit het onderzoek blijkt ook dat de beste teams succes op een andere manier meten. Ze hechten meer belang aan KPI's zoals klanttevredenheid, cash conversie en de effectiviteit van debiteurenbeheer, naast metingen zoals Days Sales Outstanding (DSO). Dit weerspiegelt een verschuiving van de aandacht in debiteurenbeheer van cashflow naar meer programmatische inspanningen om debiteuren te beheren en een betere klantervaring te leveren.

De vier stappen op weg naar een modern debiteurenteam

Het onderzoek identificeert 4 fasen in het moderniseringstraject van een debiteurenteam, van 'Fase 1: Handmatig' tot 'Fase 4: Best-in-Class." Hieronder vind je een overzicht van typische bedrijfskenmerken in elke fase van het ontwikkelingstraject, samen met aanbevelingen die helpen met de groei naar optimaal debiteurenbeheer.

Fase 1: 'Handmatig' wordt gekenmerkt door:

- Veel paperwerk voor betalingen en facturatie.

- Een focus op preventie van totaalverlies bij kredietaanvragen.

- Accountdekking van belangrijke en kritieke accounts, maar enkel voor debiteurenbeheer

- Het meten van prestaties op basis van directe cashflow (DSO).

Als je bedrijf zich in de handmatige fase bevindt, moet initieel de focus liggen op het faciliteren van gemakkelijk elektronisch betalen voor je klanten. Bied een selfserviceportaal aan dat 24 uur per dag toegankelijk is en waar je klanten facturen kunnen bekijken en betalingen kunnen doen. Streef naar tenminste 50% digitale betalingen en facturatie. Denk ook eens na over automatisch debiteurenbeheer zodat niet alleen belangrijke accounts gedekt zijn, maar je een overstap kunt maken naar proactievere accountdekking.

Fase 2: 'Opschalen' wordt gekenmerkt door:

- Ongeveer 50% van de betalingen en facturatie gebeurt digitaal.

- Er wordt gebruik gemaakt van een digitale kluis.

- Enige verliespreventie door kredietaanvraag.

- Reactieve accountdekking voor het opvolgen van openstaande vorderingen.

- Prestaties worden gemeten op basis van Collections Effectiveness Index (CEI) en Days Sales Outstanding (DSO).

Naast de aanwijzingen voor Fase 1 kun je verbeteren door te streven naar een nog hoger percentage digitale betalingen en facturatie. Hoe dichter je bij 100% komt, hoe beter. In deze fase implementeer je communicatieprogramma's om je klanten aan te moedigen elektronische facturen te accepteren en, belangrijker nog, facturen elektronisch te betalen. Blijf ook focussen op een proactieve accountdekking. Om van reactief naar proactief te gaan, is het de moeite waard om te kijken naar standaardisatie en automatisering van het beleid rond openstaande vorderingen met behulp van software voor debiteurenbeheer.

Fase 3: 'Modern' wordt gekenmerkt door:

- 75% van de betalingen en facturatie gebeurt digitaal.

- Cashallocatie vind plaats op basis van regels.

- Accounts receivable wordt gezien als een inkomstenbron voor kredietaanvragen.

- Proactieve accountdekking voor openstaande vorderingen.

- Prestaties worden gemeten op basis van Collections Effectiveness Index (CEI), samen met Days Sales Outstanding (DSO).

In aanvulling op de aanbevelingen van Fase 2 kun je verder moderniseren door gebruik te maken van cashallocatie gebaseerd op machine learning in plaats van minder efficiënte, op regels gebaseerde methoden waarvoor aangepaste programmering nodig is. Op machine learning gebaseerde systemen kunnen overeenkomsten tussen facturen en overschrijvingen nauwkeuriger voorspellen. Als je klanten ook gebruikmaken van crediteurenportalen, kun je het indienen van facturen automatiseren in de verschillende portalen. Automatiseer de verwerking van informatie van banken en crediteurenportalen op het gebied van betalingen en het afstemmen van rekeningen.

Fase 4: 'Bets-in-Class' wordt gekenmerkt door:

- Bijna 100% van de betalingen en facturatie verloopt digitaal.

- Cash forecasting.

- Voorspellende analytics.

- Contactloze cashallocatie met een betaalnetwerk.

- Totale inkomstengeneratie.

- Zeer proactieve accountdekking.

- Prestaties gebaseerd op klanttevredenheid.

Succesvolle debiteurenteams

Tenslotte bleken succesvolle debiteurenteams doorgaans ook beter te scoren op KPI's dan de gemiddelde debiteurenafdeling, met:

- 25% betere scores op het gebied van klantenservice.

- 15% snellere betalingen.

- 23% sneller innen van openstaande vorderingen.

- 12% betere organisatie van de cashallocatie.

- 20% meer selfservicemogelijkheden.

Ben je klaar om je accounts receivable processen naar een hoger plan te tillen?

Het lijdt geen twijfel dat op papier vertrouwen bedrijven niet zal brengen waar ze moeten zijn in termen van cashflow. Laten we ons ontdoen van het label 'ouderwets' en kiezen voor een modern debiteurenbeheerproces.

Over de auteur

Mitchell Rose is Senior Vice President en General Manager voor Corporate bij Billtrust, waar hij met honderden bedrijven heeft samengewerkt om hun debiteurenproces te automatiseren. Voor hij bij Billtrust aan de slag ging, bekleedde hij senior marketingposities bij Coca-Cola, Mattel en Warner Lambert. Mitch heeft een MBA in Marketing van Columbia University en een BSc in Applied Economics van Cornell University.